In deze paragraaf is de financieringsfunctie beschreven. De belangrijkste taak hiervan is om te zorgen voor voldoende liquide middelen zodat de gemeente Heerde al haar taken kan uitvoeren. Het aantrekken en (beperkt) uitzetten van gelden tegen zo gunstig mogelijke tarieven hoort ook bij deze functie. Hiervoor wordt gebruik gemaakt van actuele liquiditeitsprognoses (hoofdlijnen en detail). Het uitzetten van gelden kan nog maar op zeer beperkte schaal plaatsvinden. Overtollige middelen worden verplicht naar 's Rijks schatkist afgestort.

Conform artikel 14 lid 1 van de ‘Financiële verordening gemeente Heerde 2019 (incl. 1e wijziging)’ houdt het college zich bij de uitvoering van deze financieringsfunctie aan de richtlijnen en kaders zoals opgenomen in de Wet fido en in het 'Treasurystatuut gemeente Heerde 2021'. Gelet op deze kaders doet het college in deze paragraaf verslag van:

- De liquiditeitsontwikkelingen;

- De kasgeldlimiet;

- De renterisiconorm;

- Het drempelbedrag schatkistbankieren;

- De liquiditeitsplanning en financieringsbehoefte;

- De rentevisie;

- De rentekosten en -opbrengsten;

- Het renteschema.

Beleidskader

De Wet financiering decentrale overheden (Wet fido), de Wet houdbare overheidsfinanciën (Wet hof) en de Gemeentewet zijn kaderstellend voor deze paragraaf.

De Gemeentewet regelt de samenstelling, inrichting en bevoegdheid van het Gemeentebestuur. In de Wet fido staan de regels voor het financieringsbeleid voor gemeenten. De Wet hof moet ervoor zorgen dat het Nederlandse begrotingstekort beperkt blijft tot 3%.

Het gemeentelijk beleid is opgenomen in artikel 2 van het Treasurystatuut. Hierin staan de volgende doelstellingen beschreven:

- Het verzekeren van duurzame toegang tot financiële markten tegen acceptabele condities;

- Het beschermen van gemeentelijke vermogens- en (rente-) resultaten tegen ongewenste financiële risico’s zoals renterisico’s, koersrisico’s, kredietrisico’s en liquiditeitsrisico’s;

- Het minimaliseren van de interne verwerkingskosten en externe kosten bij het beheren van de geldstromen en financiële posities;

- Het optimaliseren van de renteresultaten binnen de kaders van de Wet fido respectievelijk de limieten en richtlijnen van het Treasurystatuut.

Liquiditeitsontwikkeling afgelopen boekjaar

Voor 2021 is er geen sprake geweest van een financieringstekort. Dit komt omdat er in 2019, op het moment dat de rentestand negatief was, langlopende geldleningen zijn afgesloten waarmee het financieringstekort voor de komende jaren is afgedekt. De verwachting is dat in 2023 of 2024, afhankelijk van de ontwikkelingen omtrent het IHP en de MFA centrum Wapenveld, weer een langlopende geldlening moet worden aangetrokken. Wel zijn er in 2021 kortlopende geldleningen met negatieve rentes afgesloten. Op deze leningen is bijna €34.000,- verdiend.

Kasgeldlimiet

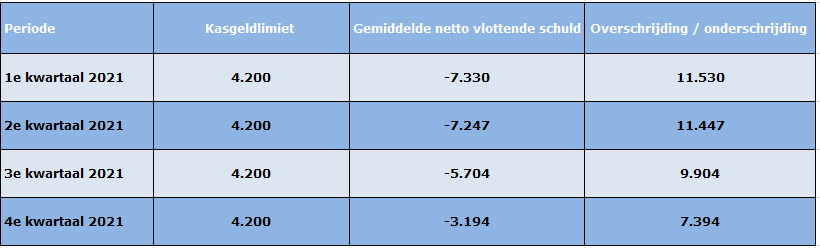

De rente onzekerheid voor de korte termijn wordt uitgedrukt in de kasgeldlimiet. Voor 2021 bedraagt deze limiet €4.200.000,- (8,5% van het begrotingstotaal). Het is niet toegestaan om voor langere tijd (> 2 achtereenvolgende kwartalen) deze limiet te overschrijden door 'rood' te staan of dit tekort af te dekken met kort vreemd geld (< 1 jaar). De oplossing is dan om een langlopende lening (> 1 jaar) af te sluiten (consolideren). Wanneer het overschrijden van de kasgeldlimiet van tijdelijke aard is dan mag van bovenstaande regel worden afgeweken mits de toezichthouder van de provincie hiervoor goedkeuring verleend. Uit onderstaand overzicht blijkt dat de kasgeldlimiet niet is overschreden in 2021 (bedragen * €1.000,-).

Renterisiconorm

De rente onzekerheid voor de lange termijn wordt uitgedrukt in de renterisiconorm. Het percentage voor de renterisiconorm is vastgesteld op 20% van het begrotingstotaal. Spreiding van de looptijd van de leningen en/of leningen afsluiten waarbij jaarlijks wordt afgelost verkleinen de kans op een overschrijding van de renterisiconorm. Zoals in onderstaand overzicht is af te lezen is de renterisiconorm in 2021 niet overschreden.

Schatkistbankieren

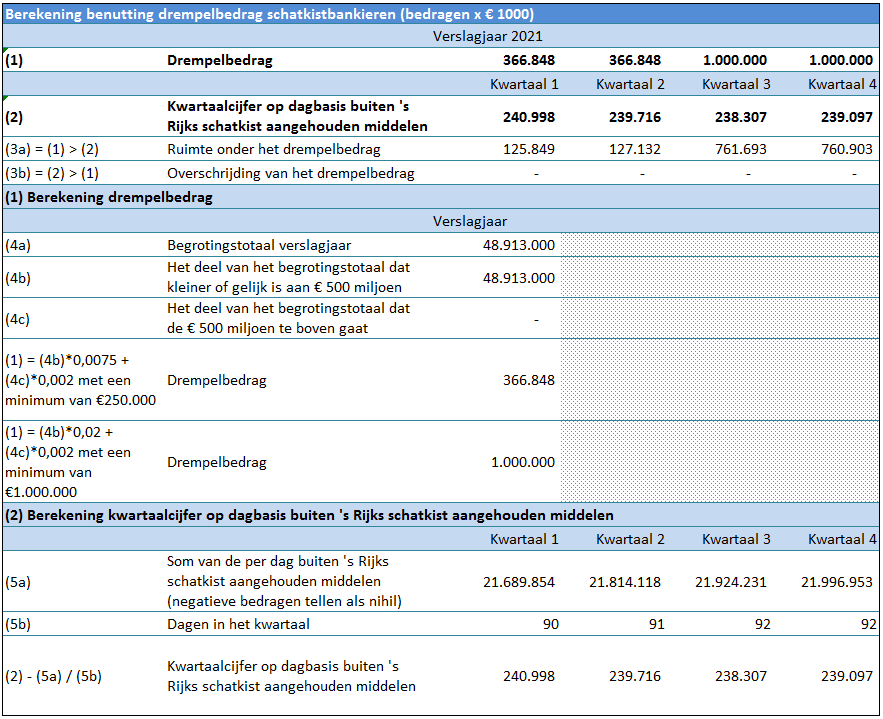

De gemeenten hebben de plicht om overtollige middelen aan te houden in Rijk's schatkist (schatkistbankieren). Gemeenten mogen wel een bedrag aan liquide middelen 'in eigen beheer' houden. Het zogenaamde drempelbedrag. Voor de gemeente Heerde is dit drempelbedrag tot 1 juli 2021 €366.848,- (0,75% van het begrotingstotaal). Voor de periode erna is het drempelbedrag vanuit rijkswege aangepast. Vanaf dat moment geldt er een percentage van 2% van het begrotingstotaal met een minimumbedrag van €1.000.000,-. In onderstaand overzicht is te zien dat deze drempelbedragen niet zijn overschreden in 2021.

Liquiditeitsprognose, banken en leningen

Jaarlijks wordt er een liquiditeitsprognose in hoofdlijnen en een prognose in detail opgesteld. Deze prognoses geven een inschatting van de in- en uitstroom van liquide middelen (cashflow). Het zijn belangrijke hulpmiddelen voor het bepalen van de financieringsbehoefte.

De gemeente Heerde heeft met drie banken een relatie. De BNG (Bank voor Nederlandse Gemeenten) is de huisbank. Daarnaast heeft de gemeente een rekening bij de Rabobank en bij de ING-bank.

Het gebruik van contante geldmiddelen is beperkt tot de legeskas bij Burgerzaken.

Het saldo van de 10 langlopende geldleningen die de gemeente Heerde heeft afgesloten was op 1 januari 2021 €42.755.000,- (eind van het jaar €35.935.000,-). Op deze leningen wordt jaarlijks lineair afgelost. Het gemiddelde rentepercentage van deze leningen bedroeg 1,3%.

Rentevisie en -kosten

Rentevisie kan kortweg worden omschreven als de toekomstverwachting over de renteontwikkeling, zowel op de geldmarkt (< 1 jaar) - als op de kapitaalmarkt (> 1 jaar). Hoe verder deze periode in de toekomst ligt, hoe moeilijker het is om hierover een voorspelling te doen. De verwachting is dat de rente de komende periode nog steeds heel laag blijft maar uiteindelijk licht zal gaan stijgen.

Gemeenten (en ook de gemeente Heerde), hebben regelmatig behoefte aan geld. Dit houdt verband met de voor de gemeenten geldende financiële richtlijnen waarbij de lasten van de investeringsuitgaven worden gespreid over de jaren waarin de investering wordt afgeschreven. De geldstroom heeft hierdoor pieken en dalen terwijl de exploitatie veel gelijkmatiger verloopt. Hierdoor is het noodzakelijk om investeringen te financieren (=er geldmiddelen voor ter beschikking te krijgen). Daarnaast is er vaak een financieringsbehoefte omdat er een tekort ontstaat in de rekening van baten en lasten, bijvoorbeeld doordat de lopende inkomsten achterblijven bij de uitgaven. Om in de financieringsbehoefte te voorzien kunnen er interne financieringsmiddelen (reserves) en externe financieringsmiddelen (leningen/rekening-courant krediet) worden ingezet. Door het inzetten van externe financieringsmiddelen (vreemd vermogen) ontstaan er rentekosten.

De rentekosten over het lang vreemd vermogen waren voor 2021 geraamd op €543.000,-. In werkelijkheid bedroegen de rentekosten in 2021 €500.900,-.

Naast rentekosten ontstaan er ook rente- en dividendopbrengsten door het uitlenen of beleggen van gelden. Op 1 januari 2021 was er geraamd dat er in totaliteit €737.800,- aan gelden is uitgezet. Hiervan heeft €681.500,- betrekking op leningen (geraamde renteopbrengst €41.500,-. Werkelijke renteopbrengst €41.900,-). Het restant ad. €56.300,- zijn beleggingen. Hiervan was de geraamde dividendopbrengst €176.000,- (werkelijke opbrengst €136.400,-).

Als gevolg van het schatkistbankieren, kunnen eventuele overtollige gelden niet meer worden uitgezet. Deze middelen vloeien terug in de schatkist.

Renteschema

Conform de BBV-richtlijnen is onderstaand renteschema opgenomen. Dit schema geeft inzicht in de geraamde rentekosten van de gemeente Heerde en de toerekening ervan. Bij de jaarrekening worden de werkelijke rentekosten (e) en het renteresultaat (f) toegevoegd. De BBV-richtlijnen dwingen een realistische renteraming af. Wanneer de werkelijke rentelasten meer dan 25% afwijken van de geraamde rentelasten dan is het verplicht om de taakvelden hiervoor te corrigeren.

.PNG)